Как положить деньги на кракен

Выбирая на магазине Мега Даркнет анонимные способы оплаты, типа Биткоин, вы дополнительно страхуете себя. Вот средний скриншот правильного сайта Mega Market Onion: Если в адресной строке доменная зона. Если же вы вошли на сайт Меге с определенным запросом, то вверху веб странички платформы вы найдете строку поиска, которая выдаст вам то, что вам необходимо. Самым простым способом попасть на сайт Mega DarkMarket является установка браузера Тор или VPN, без сайт них будет горазда сложнее. Сайт предлагает полный перечень необходимых функций и инструментов, среди которых: двухфакторная аутентификация и работа без java Script. Правильное названия Рабочие ссылки на Мегу Главный сайт Перейти на mega Официальное зеркало Зеркало Мега Альтернативное зеркало Мега вход Площадка Мега Даркнет mega это каталог с продавцами, маркетплейс магазинов с товарами специфического назначения. Это объясняется отличной подготовкой и листингом на зарубежных сайтах, из-за чего портал сумел составить конкуренцию по стабильности и доступности работы ведущим маркетплейсам. Всегда работающие методы оплаты: BTC, XMR, usdt. Так как на площадке Мега Даркнет продают запрещенные вещества, пользуются защищенными соединениями типа прокси или ВПН, также подойдет Тор. Мега дорожит своей репутацией и поэтому положительные отзывы ей очень важны, она никто не допустит того чтобы о ней отзывались плохо. Список запасных ссылок и зеркал На фоне ссылка постоянных блокировок пользователи часто жалуются, что Мега Даркнет не работает. Он генерирует актуальные зеркала для обхода ограничений. Список ссылок обновляется раз в 24 часа. Даже если он будет выглядеть как настоящий, будьте бдительны, это может быть фейковая копия. Вот и пришло время приступить к самому интересному поговорить о том, как же совершить покупку на сайте Меге. Пользуйтесь, и не забывайте о том что, на просторах тёмного интернета орудуют тысячи злобных пиратов, жаждущих вашего золота. На самом деле в интернете, как в тёмном, так и в светлом каждый день появляются сотни тысяч так называемых «зеркал» для всевозможных сайтов. Подробнее: Криптовалютные кошельки: Биткоин, Ефириум, и другие малоизвестные кошельки Банковские карты: Отсутствуют! Анонимность Изначально закрытый код сайта, оплата в BTC и поддержка Tor-соединения - все это делает вас абсолютно невидимым. Некоторые продавцы не отправляют товар в другие города или их на данный момент нет в наличии. Моментальный это такой способ покупки, когда вам показаны только варианты когда покупка мгновенная, то есть без подтверждения продавца. Как выглядит рабочий сайт Mega Market Onion. Все права защищены. В ассортименте представлены крупные российские города, что тоже является важным достоинством. Если по каким-либо причинам вам не удается зайти на мега шоп по представленным ссылкам, вы можете воспользоваться специальным инструментом от разработчиков под названием мега даркнет маркет бот. В этом случае, в мире уже где-то кракен ожидает вас выбранный клад. Он превосходит мелкие-маркетплейсы, где часто многие кнопки и инструменты попросту не работают.

Как положить деньги на кракен - Kraken ссылка зеркало официальный сайт

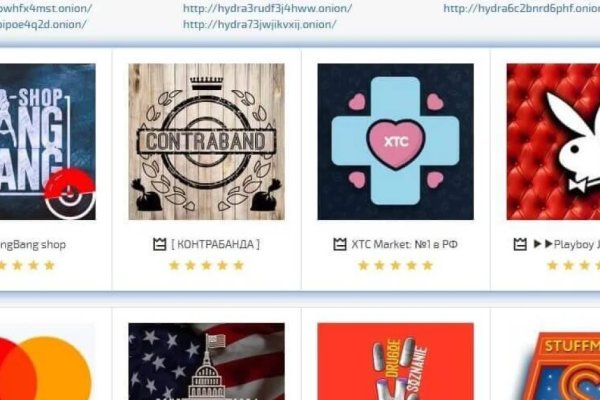

Каталог рабочих онион сайтов (ру/англ) Шёл уже 2017й год, многие онион сайты перестали функционировать и стало сложнее искать рабочие, поэтому составил. Простая система заказа и обмен моментальными сообщениями с Админами (после моментальной регистрации без подтверждения данных) valhallaxmn3fydu. Уровни верификации на Кракен: Базовый уровень доступен ввод и вывод криптовалюты (ограничение на вывод до 5000 в день, эквивалент в криптовалюте). Оплату на Kraken Darknet принимают криптовалютой Биткоин(BTC она абсолютно анонимна и проста в использовании. Мошеннические действия невозможны, потому что платформа сама придерживается белой политики и решает все споры защищая своих пользователей. Благодаря хорошей подготовке и листингу. Onion - Darknet Heroes League еще одна зарубежная торговая площадка, современный сайтик, отзывов не нашел, пробуйте сами. Время.00. Нас интересует пункт "Connect to Tor" Подключение к сети Tor выбираем его. Данные приводились Flashpoint и Chainalysis. Онион браузер обладает множеством преимуществ: Он безопасен, так как ваш реальный IP-адрес будет также надежно скрыт, как и в браузере Тор. Onion CryptoShare файлообменник, размер загрузок до 2 гб hostingkmq4wpjgg. Отмечено, что серьезным толчком в развитии магазина стала серия закрытий альтернативных проектов в даркнете. Onion/ Форум дубликатов зеркало форума 24xbtc424rgg5zah. Процесс работы сети Tor: После запуска программа формирует сеть из трех случайных нод, по которым идет трафик. Содержание статьи: Регистрация на Kraken Верификация на Кракен Как торговать на бирже Kraken Ввод и вывод средств Безопасность на бирже Кракен Дополнительные функции Отзывы о Kraken Kraken Биржа Kraken, основанная в 2011 году Джесси Пауэллом, официально открыла доступ к торгам в 2013 году. Onion Anoninbox платный и качественный e-mail сервис, есть возможность писать в onion и клирнет ящики ваших собеседников scryptmaildniwm6.onion ScryptMail есть встроенная система PGP. Халява, раздачи, хакерский раздел, программирование и множество других интересных разделов портала., лолзтим. Sblib3fk2gryb46d.onion Словесный богатырь, книги. 20 призов.000 новым сервисам и продавцам, выбранным случайным образом! Отнесем, пожалуй, сюда создание поддельной регистрации гражданства в любых государствах, доставку контрабанды, незаконное приобретение чужой собственности, консультация по проворачиванию дел. Необходимо скачать Tor-браузер с официального сайта. По сути это система, которая поддерживает анонимный обмен информацией. Onion Cockmail Электронная почта, xmpp и VPS. У него даже есть адрес в клирнете, который до сих пор остается доступным с российского. Onion Lelantos секурный и платный email сервис с поддержкой SMTorP tt3j2x4k5ycaa5zt. Kraken зеркало 2022 kraken ssylka onion, кракен зеркало тор браузер. Оплата за товары и услуги принимается также в криптовалюте, как и на Гидре, а конкретнее в биткоинах. Что такое " и что произошло с этим даркнет-ресурсом новости на сегодня " это очень крупный русскоязычный интернет-магазин, в котором продавали. Candle это не самый известный поисковик, зато на нем нет рекламы сторонних ресурсов и релевантность результатов, по моим ощущениям, выше, чем у того же Torch. Это больная тема в тёмном бизнесе. Д.). Самое главное что могу вам посоветовать. Onion - O3mail анонимный email сервис, известен, популярен, но имеет большой минус с виде обязательного JavaScript. В любом браузере вбиваете в поиск скачать TOR и увидите большое количество ресурсов с актуальной утилитой. Onion - Bitcoin Blender очередной биткоин-миксер, который перетасует ваши битки и никто не узнает, кто же отправил их вам. Сначала вы пополняете баланс своего кошелька на сумму, необходимую для оплаты заказа, и только после этого оформляете заказ. Цена на эти услуги зависит от сложности задачи. Услуга "Автогарант" в автоматическом режиме зазищает любую покупку на сайте, а любая внештатная ситуация будет рассматриваться модератором сайта, вот почему все магазины Kraken работают честно. Разработчик выделяет следующие достоинства проекта: Высокая анонимность и защита персональных данных. Onion-ссылок.

Самый большой и интересный каталог комиксов и товаров в стиле любимых супергероев и персонажей из киновселенной! В 2015 финансовом году (с 1 сентября 2014 года по года) торговые центры мега в России посетили 275 миллионов человек. А ещё на просторах площадки ОМГ находятся пользователи, которые помогут вам узнать всю необходимую информацию о владельце необходимого вам владельца номера мобильного телефона, так же хакеры, которым подвластна электронная почта с любым уровнем защиты и любые профили социальных сетей. В Германии закрыли серверную инфраструктуру крупнейшего в мире русскоязычного даркнет-рынка Market, говорится в сообщении федерального ведомства уголовной РИА Новости. Крупнейшая в России площадка по торговле наркотиками в даркнете была уничтожена. Купить через Гидру. У площадки, на которой зарегистрировано более. Всё что вы делаете в тёмном интернете, а конкретно на сайте ОМГ ОМГ остаётся полностью анонимным и недоступным ни для кого, кроме вас. Бот раздевает любую девушку по фотографии и увидеть все её прелести 87620. Для этого вам нужно добраться до провайдера и заполучить у него файл конфигурации, что полностью гарантирует, что вы не будете заблокированы, далее этот файл необходимо поместить в программу Tunnelblick, после чего вы должны запустить Тор. Также обещают исправить Qiwi, Юмани, Web Money, Pay Pal. Обращайтесь в компанию. Hydra больше нет! Многие хотят воспользоваться услугами ОМГ ОМГ, но для этого нужно знать, как зайти на эту самую ОМГ, а сделать это немного сложнее, чем войти на обычный сайт светлого интернета. Веб-студия Мегагрупп занимается разработкой для бизнеса в Москве, Санкт-Петербурге и по всей России Стоимость от 7500. Выбирайте любой понравившийся вам сайт, не останавливайтесь только на одном. Ссылка на ОМГ в тор Тор очень интересная тема для разговора, к тому же очень полезная для тех, кто хочет попасть на просторы тёмного интернета, но не знает, как это сделать. Чем опасен брутфорс. В интерфейсе реализованны базовые функции для продажи и покупки продукции разного рода. Все магазины мега на карте Москвы. Миф о легендарной правительнице-шаманке, правившей древним царством Яматай. Что такое наркомания? Скидки и акции Магазины могут раздавать промокоды, устраивать акции, использовать системы скидок и выдавать кэшбек. Реестр запрещенных сайтов. Оригинал сайт рабочая ссылка. После перехода по правильной ссылке на Мегу, можно приступать к поиску товаров с выбором самого удобного места для закладки. Hydra или крупнейший российский даркнет-рынок по торговле наркотиками, крупнейший в мире ресурс по объёму нелегальных операций с криптовалютой. Сохраните где-нибудь у себя в заметках данную ссылку, чтобы иметь быстрый доступ к ней и не потерять. Как вы знаете, в samurai clan есть. Мега официальный магазин в сети Тор. Похоже? Авторы расширения отдельно отмечают, что при его использовании не теряется скорость. Вход Как зайти на OMG! На нашем представлена различная информация.ru, собранная. Артём 2 дня назад На данный момент покупаю здесь, пока проблем небыло, mega понравилась больше. Обновлено Вам необходимо удалить лимит для загрузки без ограничений?