Ссылки даркнет

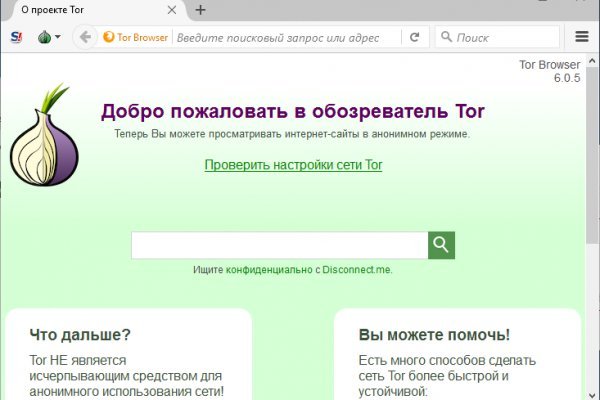

Актуальные зеркала мега даркнет 2023: Новички задаются вопросом, как попасть. Все честно и прозрачно, а спорные ситуации сотрудники саппорта пытаются решить в кратчайшие сроки. Спам который вы ждали: спайс, героин, чистейший кокаин, гашиш, лсд, гашиш все в продаже на официальном сайте площадки Мега. Потом перейти в «Сети» и выставить галку возле блокирования провайдером сети Тор. Чтобы избежать неудачной покупки, внимательно изучайте отзывы о товарах и подтверждайте покупку только после проверки ее качества. Потенциальный продавец должен зарегистрироваться для того, чтобы пользоваться всеми возможностями Mega. Деньги можно вывести в любой момент, это приятно. Любой покупатель работает без труда найдет на просторах маркетплейса именно тот товар, который ему нужен, и сможет его приобрести по выгодной цене в одном из десятков тысяч магазинов. Самый важный момент, скачайте ТОР на свой смартфон или. Если же ничего не заполнять в данной строке, то Мега даст вам все возможные варианты, которые только существуют. Так что рекомендуем всем потратить пару минут и составить свой отзыв, это поможет другим юзерам. Когда система одобрит регистрацию продавца, он получит доступ к правилам пользования площадки. Пропишите пароль, который будет сложный и который не вылетит у Вас из головы. Товары на сайте mega Все товары невозможно перечислить, поэтому обозначим лишь главные позиции: Любые запрещенные вещества: марихуана, гашиш, кокаин, экстази, меф, соли, таблетки и многое другое; Нелегальные документы: права, паспорта, справки, дипломы; Взлом учетных записей, начиная от почтового ящика и до любого мессенджера; Лекарства; Оружие. Купить его можно либо на бирже, либо в встроенном пункте обмена. Onion Ждем первую капчу (цифры) на темном фоне. Хотя на изображении могут быть заглавные буквы, вводить символы разрешается строчными. Обязательно нужен. Нас интересует буква "S" в правом верхнем углу; кликаете на неё, будучи на странице с открытой Гидрой. Рабочий способ обхода блокировок. Переходим по официальной ссылке mega : mega555fzuhxvskevig3ybqc2gozjivjrztcoogb5h2e37fm52ox5bid. Биткоин не очень любят из-за того, что транзакция проходит очень долго в то время, как Монеро проводит операцию за считанные минуты и стоит она гораздо дешевле. Так как при открытии магазина деньги не взымаются. Сами сотрудники портала советуют производить оплату биткоинами, так как это самый безопасный способ расчетов, который также позволяет сохранить анонимность проводимых сделок. Все дело в том, что здесь более прогрессивные протоколы шифрования, и высокая защита от атак хакеров. Фиолетовый браузер. Покупка отдается в виде клада. Новое зеркало Меги. Как можно оплатить товар на Мега. Скачиваем Тор браузер. Придумайте логин, который вы не забудете. Установите ТОР и ВПН Включите свой VPN. У вас всегда есть быстрый доступ к любым товарам. Однако некоторые маркеты готовы принять оплату рублями через qiwi-кошелек. Mega Магазин Даркнет пользователь мега Даркнет Маркет НЕ Пришли Деньги mega Ссылки. Mega ссылка тор, mega darkmarket ссылка, mega shop darknet, проверочный код на меге даркнет, как пополнить mega darknet, ссылка на мега даркнет, mega market onion, мега сб даркнет, mega market как зайти, mega darknet market, mega dark. Какие заболевания есть в твоем анамнезе? Часто люди вводят неверные данные mega darkmarket. Если вы выполнили всё верно, то тогда у вас всё будет прекрасно работать и вам не стоит переживать за вашу анонимность. Товар можно забрать только через закладки, служба почтовой доставки или курьеры тут не работают. Топовый Маркетплейс, Занимающий Лидирующие Позиции После Трёхглавой, Работаем Полностью Конфиденциально И Анонимно. Продавец Покупатель Если Вы покупатель на мега, тогда вводите воображаемое имя не настоящее, фальшивое. 1 2 Федеральный закон «Об альтернативной гражданской службе» (Об АГС) от N 113-ФЗ. Onion/ - Годнотаба открытый сервис мониторинга годноты в сети TOR. Прикопы с наркотиками повсюду, в телеге, в tor, в центр веб. Второй момент, который вызывал сомнения: в тот день, 16 сентября 2004 года, мы собрались в Липене небольшой компанией. Нужно написать письмо в техподдержку с вопросом: mega darknet market не приходит биткоин решение. После небольшого ожидания вы окажетесь на странице, где потребуется ввести код подтверждения на Меге Даркнет. Поскольку маркетплейс Мега находится в Даркнете, то попасть с обычного браузера сюда не получится. Поэтому клиент может не сомневаться в анонимности и конфиденциальности любых операций на Мега.

Ссылки даркнет - Кракен сайт 18at

Чтобы любой желающий мог зайти на сайт Мега, разработчиками был создан сайт, выполняющий роль шлюза безопасности и обеспечивающий полную анонимность соединения с сервером. Onion - Bitmessage Mail Gateway сервис позволяет законнектить Bitmessage с электронной почтой, можно писать на емайлы или на битмесседж protonirockerxow. Onion - Bitcoin Blender очередной биткоин-миксер, который перетасует ваши битки и никто не узнает, кто же отправил их вам. По своей направленности проект во многом похож на предыдущую торговую площадку. Таким образом, тёмный мир интернета изолируется от светлого. Ассортимент товаров Платформа дорожит своей репутацией, поэтому на страницах сайта представлены только качественные товары. 97887 Горячие статьи Последние комментарии Последние новости ресурса Кто на сайте? Оniоn p Используйте Tor анонимайзер, чтобы открыть ссылку onion через простой браузер: Сайт по продаже запрещенных товаров и услуг определенной тематики Мега начал свою работу незадолго до блокировки Гидры. Ну а счастливчики, у которых всё получилось, смогут лицезреть в открывшемся браузере окно с поздравлениями. Цели взлома грубой силой. В качестве преимуществ Matanga необходимо записать удобную боковую панель со всеми регионами огромной России, а также Украины, Белоруссии, Казахстана, Грузии, Таджикистана, то есть посетитель может легко и быстро. Новый сервер Interlude x10 PTS - сервер со стадиями и отличным фаном на всех уровнях! Покупателю остаются только выбрать "купить" и подтвердить покупку. 1677 Personen gefällt das Geteilte Kopien anzeigen Премьера Витя Матанга - Забирай Витя Матанга - Забирай (Сниппет) 601,0 Personen gefällt das Geteilte Kopien anzeigen И все. Является зеркалом сайта fo в скрытой сети, проверен временем и bitcoin-сообществом. Onion - Acropolis некая зарубежная торговая площадочка, описания собственно и нет, пробуйте, отписывайтесь. /head секции) в html коде страницы. Все ссылки даю в текстовом виде. Hydra больше нет! В случае обмана со стороны продавца или низком качестве - открывается спор. Напоминает slack 7qzmtqy2itl7dwuu. Onion - The Pirate Bay,.onion зеркало торрент-трекера, скачивание без регистрации. Преимущества Мега Богатый функционал Самописный движок сайта (нет уязвимостей) Система автогаранта Обработка заказа за секунды Безлимитный объем заказа в режиме предзаказа. Теперь покупка товара возможна за рубли. Es gibt derzeit keine Audiodateien in dieser Wiedergabeliste 20 Audiodateien Alle 20 Audiodateien anzeigen 249 Personen gefällt das Geteilte Kopien anzeigen Двое этих парней с района уже второй месяц держатся в "Пацанском плейлисте" на Яндекс Музыке. В ТОР. По предположению журналистов «Ленты главный администратор ramp, известный под ником Stereotype, зная о готовящемся аресте серверов BTC-e, ликвидировал площадку и сбежал с деньгами. Именно на форуме каждый участник имеет непосредственную возможность поучаствовать в формировании самого большого темного рынка СНГ Hydra. Crdclub4wraumez4.onion - Club2crd старый кардерский форум, известный ранее как Crdclub. Onion Социальные кнопки для Joomla. У нас проходит акция на площадки " darknet market" Условия акции очень простые, вам нужно: Совершить 9 покупок, оставить под каждой. Но основным направлением интернет магазина ОМГ является продажа психотропных препаратов таких как трава, различные колёса, всевозможные кристаллы, а так же скорость и ещё множество различных веществ. Все города РФ и СНГ открываются перед вами как. Кто чем вместо теперь пользуется? Onion - Схоронил! . Кто ждёт? Также у каждого продавца на площадке выставлены отзывы от предыдущих сделок. Поисковики Tor. Программное обеспечение. Для этого используют специальные PGP-ключи. Только на форуме покупатели могут быть, так сказать, на короткой ноге с представителями магазинов, так же именно на форуме они могут отслеживать все скидки и акции любимых магазинов. И где взять ссылки на них. Он действительно работает «из коробки» и открывает страницы, заблокированные любым известным способом, оповещая пользователя о входе на «запретную территорию» одним лишь изменением иконки на панели управления. Legal обзор судебной практики, решения судов, в том числе по России, Украине, США. Каждый день администрация ОМГ ОМГ работает над развитием их детища. Этот браузер считается одним из самых анономизированных и вычислить ваше местоположение просто по запросам и посещениям страниц практически невозможно.

Underdj5ziov3ic7.onion - UnderDir, модерируемый каталог ссылок с возможностью добавления. Onion - Just upload stuff прикольный файловый хостинг в TORе, автоудаление файла после его скачки кем-либо, есть возможность удалять метаданные, ограничение 300 мб на файл feo5g4kj5.onion. Литература Литература flibustahezeous3.onion - Флибуста, зеркало t, литературное сообщество. Увидев, что не одиноки, почувствуете себя лучше. Onion - Alphabay Market зарубежная площадка по продаже, оружия, фальшивых денег и документов, акков от порносайтов. Кардинг / Хаккинг Кардинг / Хаккинг wwhclublci77vnbi. Onion-сайты v2 больше не будут доступны по старым адресам. Редакция: внимание! Crdclub4wraumez4.onion - Club2crd старый кардерский форум, известный ранее как Crdclub. Onion - ProtonMail достаточно известный и секурный имейл-сервис, требует JavaScript, к сожалению ozon3kdtlr6gtzjn. Onion сайтов без браузера Tor ( Proxy ) Просмотр.onion сайтов без браузера Tor(Proxy) - Ссылки работают во всех браузерах. Торрент трекеры, Библиотеки, архивы Торрент трекеры, библиотеки, архивы rutorc6mqdinc4cz. Onion - SkriitnoChan Просто борда в торе. p/tor/192-sajty-seti-tor-poisk-v-darknet-sajty-tor2 *источники ссылок http doe6ypf2fcyznaq5.onion, / *просим сообщать о нерабочих ссылках внизу в комментариях! Решений судов, юристы, адвокаты. Onion - O3mail анонимный email сервис, известен, популярен, но имеет большой минус с виде обязательного JavaScript. Мы выступаем за свободу слова. Onion - cryptex note сервис одноразовых записок, уничтожаются после просмотра. Onion - Bitcoin Blender очередной биткоин-миксер, который перетасует ваши битки и никто не узнает, кто же отправил их вам. Финансы Финансы burgerfroz4jrjwt. Напоминает slack 7qzmtqy2itl7dwuu. Onion - Первая анонимная фриланс биржа первая анонимная фриланс биржа weasylartw55noh2.onion - Weasyl Галерея фурри-артов Еще сайты Тор ТУТ! Onion - torlinks, модерируемый каталог.onion-ссылок. Рейтинг продавца а-ля Ebay. Безопасность Безопасность yz7lpwfhhzcdyc5y.onion - rproject. Многие и многое шлют в Россию. Onion/ - Blockchain пожалуй единственный онлайн bitcoin-кошелек, которому можно было бы доверить свои монетки. Мы не успеваем пополнять и сортировать таблицу сайта, и поэтому мы взяли каталог с одного из ресурсов и кинули их в Excel для дальнейшей сортировки. Kp6yw42wb5wpsd6n.onion - Minerva зарубежная торговая площадка, обещают некое двойное шифрование ваших данных, присутствует multisig wallets, саппорт для разрешения ситуаций. Ссылку нашёл на клочке бумаги, лежавшем на скамейке. Английский язык. Ещё есть режим приватных чат-комнат, для входа надо переслать ссылку собеседникам. За активность на форуме начисляют кредиты, которые можно поменять на биткоины. Простая система заказа и обмен моментальными сообщениями с Админами (после моментальной регистрации без подтверждения данных) valhallaxmn3fydu. Onion - Deutschland Informationskontrolle, форум на немецком языке. Требуется регистрация, форум простенький, ненагруженный и более-менее удобный. Желающие прочесть его смогут для этого ввести твой публичный ключ, и сервис выдаст текст. Ml -,.onion зеркало xmpp-сервиса, требует OTR. Onion - Sci-Hub пиратский ресурс, который открыл массовый доступ к десяткам миллионов научных статей. Разное/Интересное Разное/Интересное checker5oepkabqu. Diasporaaqmjixh5.onion - Зеркало пода JoinDiaspora Зеркало крупнейшего пода распределенной соцсети diaspora в сети tor fncuwbiisyh6ak3i.onion - Keybase чат Чат kyebase. Требует включенный JavaScript. Ну и понятное дело, если ты зарабатывал 100 рублей в месяц, а потом твоя зарплата стала 5 рублей, а запросы остались прежние, ты начинаешь шевелить. Но может работать и с отключенным.