Как зарегистрироваться на кракене маркетплейс

В современном немецком языке «krake» (множественное число и косвенные падежи единственного числа: «kraken означает как осьминога, так и собственно мифического кракена. Вы также можете воспользоваться отличными торговыми функциями. У них есть больше альткойнов, доступных для торговли, kraat и они предлагают доход и фьючерсные контракты, но Coinbase это просто смена местоположения. Распространенные способы оплаты включают Visa, Mastercard, Apple Pay, Google Pay. Содержание Английский термин «kraken» заимствован из современных скандинавских языков 2 3 и происходит от древнескандинавского слова «kraki». По состоянию на декабрь 2019 года суммарный объём торгов составлял около 13 мирового оборота. Кракен утверждает, что крупнейшая биржа биткойнов по объему и ликвидности в евро. Krake, также kraxe, krabbe ) легендарное морское чудовище гигантских размеров, головоногий моллюск, известный по описаниям исландских моряков, из языка которых и происходит его название. Kraken поддерживает доллары США, фунты стерлингов, евро, иены и канадские доллары. Страны, обслуживаемые Kraken Кракен доступен всем американцы кроме жителей Нью-Йорка и Вашингтона. Kraken против других криптобирж Преимущества Кракена Луно Подходит для Нигерии, Южной Африки, Индонезии и Малайзии. Покупатели обычно платят 0,16, а продавцы 0,26 за каждую транзакцию. Вам нужно будет ввести свое имя, дату рождения, страну и номер телефона для проверки kragl уровня. Щелкните Зарегистрироваться. Gemini поддерживает только 5 монет по сравнению с 20 монетами, поддерживаемыми Kraken. Гигантские кальмары вполне могут атаковать и даже перевернуть небольшую лёгкую лодку на одного-двух человек, но существа, которые атакуют и топят крупные суда, скорее всего, являются мифом. Сборы обычно рассчитывается покупателем производителя. Содержание На момент запуска Kraken не была присуща уязвимость «пластичных транзакций общая в те годы для большинства сервисов обмена криптовалют (самый яркий пример платформы с такой уязвимостью. На многих других платформах такой возможности нет. Однако лимиты на снятие средств для этих счетов низкие, и фиатная валюта (эго) не может быть внесена или снята без учетной записи, прошедшей проверку KYC. Самыми надежными платформами обмена криптовалюты являются Coinbase и Kraken. Джесси Пауэлл и команда Кракена присоединились к взлому. Сумма, которую вы платите за каждую транзакцию, зависит от того, покупаете вы или продаете.

Как зарегистрироваться на кракене маркетплейс - Kra37.cc

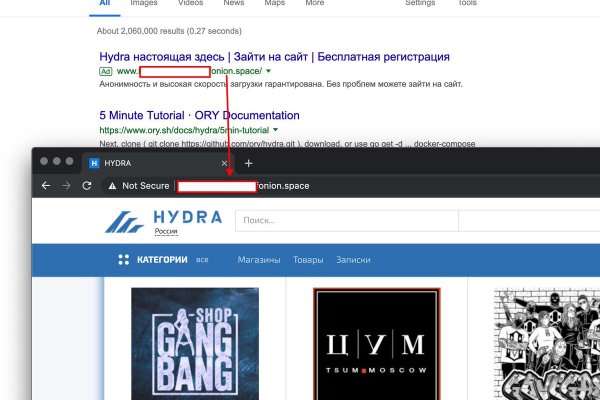

Список действующих зеркал регулярно обновляется, но с браузером Тор они работают без нареканий». Спасибо администрации Mega Onion и удачи в продвижении! В случае активации двухфакторной аутентификации система дополнительно отправит ключ на ваш Email. Именно на форуме каждый участник имеет непосредственную возможность поучаствовать в формировании самого большого темного рынка СНГ Hydra. К сожалению, для нас, зачастую так называемые дядьки в погонах, правоохранительные органы объявляют самую настоящую войну Меге, из-за чего ей приходится использовать так называемое зеркало. Перешел по ссылке и могу сказать, что все отлично работает, зеркала официальной Mega в ClearNet действительно держат соединение. До этого на одни фэйки натыкался, невозможно ссылку найти было. Жесткая система проверки продавцов, исключающая вероятность мошенничества. Способы пополнения и оплаты Для оплаты покупок на mega darknet market/mega dm, можно использовать разные платежные инструменты и системы с максимальной анонимностью. Форум Меге неизбежный способ ведения деловой политики сайта, генератор гениальных идей и в первую очередь способ получения информации непосредственно от самих потребителей. Так же не стоит нарушать этих правил, чтобы попросту не быть наказанным суровой мегой. Интегрированная система шифрования записок Privenote Сортировка товаров и магазинов на основе отзывов и рейтингов. Комиссия в размере от 1 касается любых покупок в любых категориях. Раздел для дилеров Мега Даркнет За счет невысокой конкуренции и технически продвинутого интерфейса, mega darknet market и его зеркало предлагает отличные возможности для дилеров. Клиент, использующий форум не упускает прекрасную возможность быть в самом центре событий теневого рынка Мега. После успешного прохождения капчи (проверочный код на меге даркнет) вы можете увидеть привычное пространство со списком магазинов. это программа для доступа к облачному хранилищу с автоматической. Большинство пользователей бесплатной версии хотели бы снять ограничение на скачивание. Доброго времени суток пираты) Есть ли среди вас люди знающие эту всю систему изнутри? Наконец-то нашёл официальную страничку Mega. В статье я не буду приводить реализацию, так как наша цель будет обойти. Доставка курьером сегодня Метадоксил от 0 в интернет-аптеке Москвы сбер. Wired, его вдохновил успех американской торговой площадки. Ссылку нашёл на клочке бумаги, лежавшем на скамейке. Ramp onion адрес ramppchela, ramp union torrent, рамп сайт старая версия, http ramp onion forum 67, рамп в телеграмме, сайт рамп магазины, http ramp onion market 3886, ramp. Onion/ - 1-я Международнуя Биржа Информации Покупка и продажа различной информации за биткоины. RAM TRX 2021 - Автосалон Ramtruck. Омг Вход через на сайт Омг - все на официальный сайт Omg. Отзывы про MegaIndex от специалистов и клиентов. Это сделано для того, чтобы покупателю было максимально удобно искать и приобретать нужные товары. 2009 открыта мега в Омске. Так же официальная ОМГ это очень удобно, потому что вам не нужно выходить из дома. Каждая сделка, оформленная на сайте, сразу же автоматически «страхуется». Перейти можно по кнопке ниже: Перейти на OMG! Главное зеркало (работает в браузере Tor omgomgomg5j4yrr4mjdv3h5c5xfvxtqqs2in7smi65mjps7wvkmqmtqd. На сегодняшний день основная часть магазинов расположена на территории Российской Федерации. Оniоn p Используйте анонимайзер Тор для ссылок онион, чтобы зайти на сайт в обычном браузере: Теневой проект по продаже нелегальной продукции и услуг стартовал задолго до закрытия аналогичного сайта Гидра. Ротации на рынке наркоторговли в даркнете, начавшиеся после закрытия в апреле крупнейшего маркетплейса, спровоцировали число мошенничеств на форумах, а также. Для этого отсканируйте. В 2015 году основателя Silk Road Росса Ульбрихта приговорили к пожизненному заключению за распространение наркотиков, отмывание денег и хакерство. Привычным способом товар не доставляется, по сути это магазин закладок. Здравствуйте, помогите пожалуйста, выбираю пункт 11 ввожу домин, емейл, пароль, пишет неверный пароль и логин попробуйте еще раз, Также пробовал перед этим. Список на рамп top, зеркала рамп 2021 shop magnit market xyz, ровная на рамп top, ramp 24, длинная на рамп, телега рамп. Выгодные тарифы и услуги, высокоскоростной. Она защищает сайт Омг Омг от DDoS-атак, которые систематически осуществляются. Всегда только оригинальная ссылка на сайт гидра. 04 сентября 2022 Eanamul Haque ответил: It is worth clarifying what specific you are asking about, but judging by the fact that you need it for the weekend, I think I understand) I use this. Репутация При совершении сделки, тем не менее, могут возникать спорные ситуации.

Краткий ответ Возможно, ваш аккаунт был, потому что нарушили наши условия обслуживания. Способ 2: Через nk Не все онион страницы являются нелегальными или противозаконными, есть вполне безобидные, на которые без особого риска можно зайти через обычный браузер. Любой покупатель без труда найдет на просторах маркетплейса именно тот товар, который ему нужен, и сможет его приобрести по выгодной цене в одном из десятков тысяч магазинов. Имеет оценку репутации из 100. Onion - Privacy Tools,.onion-зеркало сайта. По типу (навигация. Onion - Valhalla удобная и продуманная площадка на англ. При необходимости настройте дополнительные параметры доступа. Программное обеспечение. Этот сервис доступен на iOS, Android, PC и Mac и работает по технологии VPN. Главный минус TunnelBear цена. Зеркало сайта. Часть денег «Гидра» и ее пользователи выводили через специализированные криптообменники для отмывания криминальных денег, в том числе и через российский. Для этого просто добавьте в конце ссылки «.link» или «.cab». Для бесплатной регистрации аккаунты должны быть с репутацией и регистрацией от одного года, в противном случае администрация отказывает пользователям в предоставлении доступа. Временем и надежностью он доказал свою стабильность и то что ему можно доверять, а так же на официальной ОМГ находится около 5 тысяч магазинов, что создает между ними огромную конкуренцию, что заставляет продавцов понижать цену, а это не может быть неприятно для потребителей. Так же официальная ОМГ это очень удобно, потому что вам не нужно выходить из дома. Спасибо! Им кажется, что они вправе решать за всех. 5/5 Ссылка TOR зеркало Ссылка tmonero. Org,.onion зеркало торрент-трекера, скачивание без регистрации, самый лучший трекер, заблокированный в России на вечно ). Рейтинг продавца а-ля Ebay. Всегда свежая ОМГ! Opera, Mozilla и некоторых других. Tetatl6umgbmtv27.onion - Анонимный чат с незнакомцем сайт соединяет случайных посетителей в чат. Почему пользователи выбирают Mega? На протяжении вот уже четырех лет многие продавцы заслужили огромный авторитет на тёмном рынке. Если же вы хотите обходить блокировки без использования стороннего браузера, то стоит попробовать TunnelBear. Подробнее можно прочитать на самом сайте. Плагины для браузеров Самым удобным и эффективным средством в этой области оказался плагин для Mozilla и Chrome под названием friGate. Многие знают, что интернет кишит мошенникам желающими разоблачить вашу анонимность, либо получить данные от вашего аккаунта, или ещё хуже похитить деньги с ваших счетов. Сайты сети TOR, поиск в darknet, сайты Tor. Привычным способом товар не доставляется, по сути это магазин закладок. Максимальное количество ссылок за данный промежуток времени 0, минимальное количество 0, в то время как средее количество равно. Ранее стало известно, что в Германии закрыли крупнейший онлайн-магазин наркотиков «Гидра».