Kra11.gl

Тем не менее, для iOS существует великолепное приложение Tor. Ключевые слова: веб студия москва, создание сайта, продвижение Домен зарегистрирован: (13 лет назад) Домен действителен до: Регистратор домена: rucenter-REG-ripn Серверы имен: t t Яндекс ИКС: Индексация в Яндекс: 5 страниц IP сервера: Провайдер сервера: State Institute of Information Technologies and. Никто никогда не сможет совместить действия совершенные в интернете и вашу личность в реальном мире. Программа распространяется бесплатно и не требует глубоких знаний. Diasporaaqmjixh5.onion - Зеркало пода JoinDiaspora кракен Зеркало крупнейшего пода распределенной соцсети diaspora в сети tor fncuwbiisyh6ak3i.onion - Keybase чат Чат kyebase. Если для вас главное цена, то выбирайте в списке любой, а если для вас в приоритете место товара и вы не хотите тратить много времени тогда выбирайте вариант моментальной покупки. Это больная тема в тёмном бизнесе. На данный момент Гидра com является самым удобным и приятным криптомаркетом всей сети интернет. Источник p?titleRussian_Anonymous_Marketplace oldid. Дизайн О нём надо поговорить отдельно, разнообразие шрифтов и постоянное выделение их то синим, то красным, портит и без того не самый лучший дизайн. График показывает динамику роста внешних ссылок на этот сайт по дням. Цели взлома грубой силой. Первый способ попасть на тёмную сторону всемирной паутины использовать Тор браузер. TLS, шифрование паролей пользователей, 100 доступность и другие плюшки. (нажмите). 3дрaвcтвуйте! Плюс kraken в том, что не приходится ждать двух подтверждений транзакции, а средства зачисляются сразу после первого. Основные усилия направлены на пресечение каналов поставок наркотиков и ликвидацию организованных групп и преступных сообществ, занимающихся их сбытом». Onion - Cockmail Электронная почта, xmpp и VPS. Готовы? Доступ к darknet market с телефона или ПК давно уже не новость. Клёво2 Плохо Рейтинг.60 5 Голоса (ов) Рейтинг: 5 / 5 Пожалуйста, оценитеОценка 1Оценка 2Оценка 3Оценка 4Оценка. Наконец-то нашёл официальную страничку Mega.

Kra11.gl - Кракен открылся

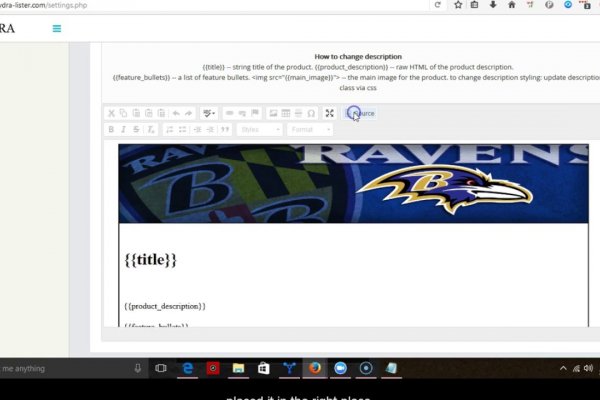

Вывод средств на Kraken Вывод средств будет недоступен лишь в том случае, если уровень доступа к бирже равен нулю. Все зависит, в первую очередь, от потребностей и ожиданий клиента. При первом входе необходимо выбрать из двух параметров: просто соединиться или настроить сетевые параметры. Это означает, что вам не нужно будет открывать и загружать каждую ссылку из списка, чтобы убедиться, что она работает. Дополнительным преимуществом станет OTC торговля. Onion - Neboard имиджборд без капчи, вместо которой используется PoW. Выбирайте любое kraken зеркало, не останавливайтесь только на одном. Или ваш компьютер начнёт тормозить, потому что кто-то станет на нём майнить. Вывод средств возможен на незаблокированную учетную запись, либо через переоформление аккаунта со сбрасыванием условий KYC. Следуя подсказкам на экране, завершите процедуру установки. Так что для увеличения скорости интернета в браузере Тор следует его сменить или полностью отключить. Но явно стоит похвалить легкую для пользователя навигацию и расположение разделов, кнопок и прочего на сайте. 3 года для посещения и проведения сделок открылся всеми известный нарко-маркетплейс под названием kraken. Onion - VFEmail почтовый сервис, зеркало t secmailw453j7piv. У каждого дилера есть свой пятибалльный рейтинг. Двухфакторная авторизация позволяет добавить дополнительный ключ к вашему аккаунту помимо пароля. Поскольку Даркнет отличается от обычного интернета более высокой степенью анонимности, именно в нём сконцентрированы сообщества, занимающиеся незаконной деятельностью торговля оружием, наркотиками и банковскими картами. После открытия, программа самостоятельно настроит соединение. На другой вкладке расписан целый список маркетплейса, в очередной раз отмечая децентрализацию и гибкость в работе между клиентами и дилерами. Читайте полную статью: Маржинальная торговля криптовалютой: понятие, нюансы, рекомендации Торговля фьючерсами Трейдеры обычно используют фьючерсы для хеджирования рисков. TOR Для компьютера: Скачать TOR browser. Onion - Enot сервис одноразовых записок, уничтожаются после просмотра. Площадка практически не выделяется никакими особенностями и фичами.

Читайте также: Биржа Bitstamp: регистрация, настройка, отзывы, зеркало Биржа Binance: комиссия, регистрация, отзывы Биржи без верификации: ТОП-5 торговых площадок. ОМГ вполне анонимна и написана на современных языках программирования. Это тоже крайне важно, так как иногда танцор увлекается процессом и не знает, когда закончит свой танец. Сообщается, что атака осуществлена участниками кибергруппировки Kraken. Оценщик по описанию и по фото сделает подготовительный осмотр кара, проанализирует, опосля чего же определит примерную стоимость, поэтому как итоговая com будет известна лишь опосля личного осмотра машинки. Ввод средств на Kraken Для вывода средств из кошелька Kraken необходимо: Войти в личный кабинет. Welcome to mega площадка, your one-stop destination for all your shopping needs. Kraken Onion - рабочая ссылка на официальный магазин. Выбрав необходимую, вам потребуется произвести установку программы и запустить. Добро пожаловать! Актуальные и самые быстрые зеркала на Мегу. Заполняем форму регистрации. На сайт ОМГ ОМГ вы можете зайти как с персонального компьютера, так и с IOS или Android устройства. Onion - Sigaint почтовый сервис, 50 мб бесплатно, веб-версия почты. Стабильность Мы круглосуточно следим за работоспособностью наших серверов, что бы предоставить вам стабильный доступ к услугам нашего маркетплейса. Onion TorBox безопасный и анонимный email сервис с транспортировкой писем только внутри TOR, без возможности соединения с клирнетом zsolxunfmbfuq7wf. Мнения реальных людей. Onion SleepWalker, автоматическая продажа различных виртуальных товаров, обменник (сомнительный ресурс, хотя кто знает). Kraken БОТ Telegram Официальные зеркала kraken Площадка постоянно подвергается атаке, возможны долгие подключения и лаги. Омг отзывы, что такое омг сайт, омг сайт фото, как открыть магазин на омг омг онион, омг магазин отзывы, omg, омг сайт что это, омг не работает тор, почему не заходит на сайт омг, платформа омг что это, кто такой модератор. Серфил. В нем узнали патриотическую песню о Кубе, после чего пароль подобрали простым перебором: «VivaCuba!». Кракен ссылка на сайт тор krmp. К слову, магазин не может накрутить отзывы или оценку, так как все они принимаются от пользователей, совершивших покупку и зарегистрированных с разных IP-адресов. Чем можно заменить. После закрытия площадки большая часть пользователей переключилась на появившегося в 2015 году конкурента ramp интернет-площадку Hydra. Гидра правильная ссылка. В сети орудуют мошенники. Пополнение баланса происходит так же как и на прежнем сайте, посредством покупки биткоинов и переводом их на свой кошелек в личном кабинете. Это анонимно и безопасно. Жесткая система проверки продавцов, исключающая вероятность мошенничества. Криптомаркет реализует по всей местности РФ, Беларусии, Украины, Казахстана работает круглые сутки, без выходных, неизменная онлайн-поддержка, авто-гарант, автоматические реализации с опалтой qiwi либо bitcoin. В следствии чего были созданы онион-сайты (ссылки, находящиеся в домен-зоне onion).Из приятных нововведений:не надо ожидать подтверждения транзакции в блокчейне;возможность очень быстро найти. Это защитит вашу учетную запись от взлома. Hydra закрылась и не знаете где купить стафф? Благодаря этому главный домен разгрузился и зайти на мега онион теперь. Kraken беспрерывно развивается в создании удобства использования OTC торгов. Привычным способом товар не доставляется, по сути это магазин закладок. /head секции) в html коде страницы. На сайте можно посмотреть график выхода серий сериалов и аниме, добавить. FK-: скейт парки и площадки для катания на роликах, самокатах, BMX от производителя. При покупке чего-либо на веб-сайте омг, у вас есть возможность выбрать район городка в котором будет закладка, а также мы для вас советуем прочитать отзывы остальных покупателей товаре и его качестве, также там описана работа курьера. Трек вышел зажигательным, танцевальным и запоминающимся. Резюме по добавлению блока Чтобы создать блок надо. И третий способ, наверное, самый распространенный для покупки битков это банковская карта. Указать действие (Buy/Sell). Смените данные прокси-сервера или отключите эту функцию целиком (для этого нужно деактивировать пункт. Отзывы игроков Оставить жалобу Email Зарегистрироваться. Рабочий вход на официльный сайт.