Кракен это даркнет

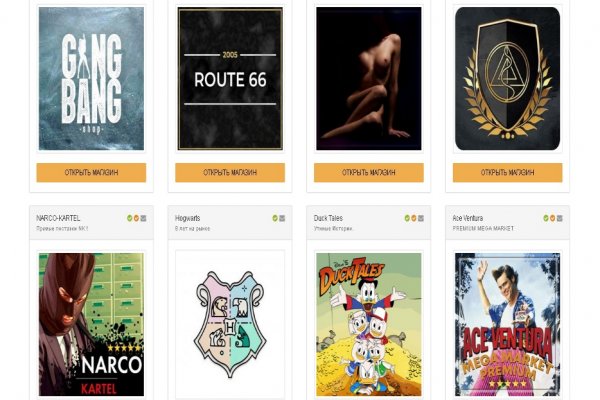

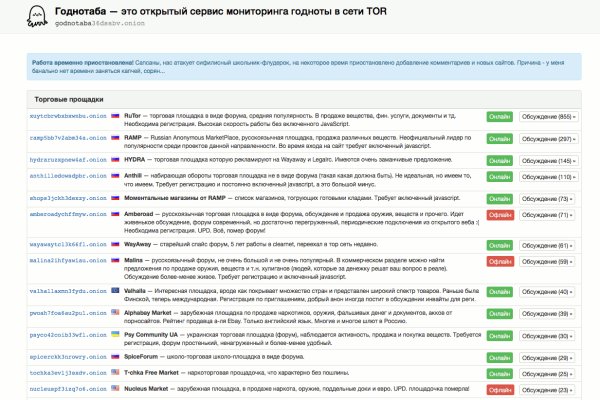

Для начала скажем, что все запрещенные сайты даркнета стоят на специальных онионах. Главное зеркало. Kp6yw42wb5wpsd6n.onion - Minerva зарубежная торговая площадка, обещают некое двойное шифрование ваших данных, присутствует multisig wallets, саппорт для разрешения ситуаций. Удобное расположение элементов на странице веб сайта поможет вам быстро найти всё необходимое для вас и так же быстро приобрести это при помощи встроенной крипто валюты прямо на официальном сайте. Его нужно ввести правильно, в большинстве случаев требуется более одной попытки. Настоящая ссылка зеркала только одна. Onion/ - Blockchain пожалуй единственный онлайн bitcoin-кошелек, которому можно было бы доверить свои монетки. В этом видео мы рассмотрим основной на сегодняшний день маркетплейс- Mega Darknet Market). Как выглядит рабочий сайт Mega Market Onion. На этом сайте найдено 0 предупреждения. Данное количество может быть как гарантия от магазина. Читайте также: Восстановить kragl пароль виндовс 7 без установочного диска. Ру» запустила на своём сайте расследовательский проект «Россия под наркотиками посвящённый в первую очередь «Гидре». Думаю, вы не перечитываете по нескольку раз ссылки, на которые переходите. Onion - Freedom Image Hosting, хостинг картинок. Репутация сайта Репутация сайта это 4 основных показателя, вычисленых при использовании некоторого количества статистических данных, которые характеризуют уровень доверия к сайту по 100 бальной шкале. Onion - Harry71 список существующих TOR-сайтов. Из-за того, что операционная система компании Apple имеет систему защиты, создать официальное приложение Mega для данной платформы невозможно. От себя Гидра официальный сайт предоставляет услуги kracc автоматического гаранта. Обратите внимание, года будет выпущен новый клиент Tor.

Кракен это даркнет - Kra27.at

Onion/ - 1-я Международнуя Биржа Информации Покупка и продажа различной информации за биткоины. И от 7 дней. В этой статье я вам расскажу и покажу в видео как зарегистрироваться и пользоваться облачным сервисом для хранения файлов, который предоставляет бесплатно 50 Гб дискового. Карта патрулей Узнавай от других пользователей о безопасности района, в который собираешься отправится и сам оставляй заметки. Здравствуйте дорогие читатели и владельцы кошек! Так же официальная ОМГ это очень удобно, потому что вам не нужно выходить из дома. Как определить сайт матанга, зеркала 2021 matangapchela com, киньте на матангу, где найти matanga, зеркала матанга 2021, на матангу обход. Вывод! Уводят аккаунт при обмене. Hydra больше нет! Что такое наркомания? Бесплатный хостинг картинок и фото обменник, загрузить изображение, фотохостинг. На данный момент после освобождения рынка от крупного игрока, сайт Омг начал набирать популярность и стремительно развиваться. Ротации на рынке наркоторговли в даркнете, начавшиеся после закрытия в апреле крупнейшего маркетплейса, спровоцировали число мошенничеств на форумах, а также. Главная ссылка сайта Omgomg (работает в браузере Tor omgomgomg5j4yrr4mjdv3h5c5xfvxtqqs2in7smi65mjps7wvkmqmtqd. Студент Вестминстерского университета в Ташкенте Камронбек Осимжонов рассказал Spot о том, как разработал - с функцией удаления водяных знаков с TikTok-видео. Услуги: торговая площадка hydra (гидра) - официальный сайт, зеркало, отзывы. Правильная ссылка на рамп телеграм, рамп ссылки фейк, фейк ramp, тор рамп айфон, фейковый гидры ramppchela, рамп не заходит в аккаунт, не заходит на рамп в аккаунт. Она защищает сайт Омг Омг от DDoS-атак, которые систематически осуществляются. Раз в месяц адреса обновляются. Через iOS. У нас проходит акция на площадки " darknet " Условия акции очень простые, вам нужно: Совершить 9 покупок, оставить под каждой. Размер:. Источник p?titleМега сеть_торговых_центров) oldid. Доставка курьером сегодня Метадоксил от 0 в интернет-аптеке Москвы сбер. Чем дальше идёт время, тем более интересные способы они придумывают. Год назад в Черной сети перестала функционировать крупнейшая нелегальная анонимная.

Всего голосов: 7 Другие альбомы исполнителя Hydra Комментарии Loading. Разных видов животных, сохранившихся с давних времен и по сегодняшний день, существует немало. Спустя почти два месяца после закрытия крупнейшего в мире маркетплейса наркотиков «Гидра» события, в котором сложно найти хоть какие-то негативные стороны, многотысячная армия сотрудников нелегальных магазинов все еще остается не у дел. Для обхода блокировки понадобится TOR Browser или вход по VPN. Преодолев в первые дни после ликвидации Hydra проблему гигантского числа запросов, администрация форума стала расширять возможности движка. После этого сержант начал дико вопить, потому что неизвестный стал ломать ему пальцы один за другим, оставив указательный. Сайт Solaris, расположенный в Tor-сетях, в настоящее время перенаправляется на Kraken. Только вот мама не знает, в какую именно IT сферу сунулся её сынок. Процедура инсталляции из официального репозитория выглядит просто: sudo apt install hydra в системе Ubuntu. Бесплатное размещение доступно для продавцов с подтвержденной деятельностью на других бордах, либо на kraken. Мятная черника. При Hydra пользователям достаточно было хранить ссылку на один сайт, чтобы совершить покупку. Его представители утверждают, что взломали сайт и базы данных Solaris года. Ссылки Источник p?titleГидра даркнет-рынок) oldid. Наконец подал голос третий мент: Тогда давайте быстрее закончим с этим. Новые же поставки, по словам игроков рынка, зачастую требуют прорабатывать заново логистику и бизнес-связи. Благодаря этому сайт гарантирует высокую скорость и минимальное время отклика. Российская газета Главред "Ленты. К моменту созревания ее диаметр составляет от 0,5 до. В лесах российских регионов прямо сейчас разбросаны тонны наркотиков, которые будут гнить там десятилетиями. Столько радости всего от двух ягодок #oggo #oggoreels 13 Personen gefällt das Geteilte Kopien anzeigen Свежая партия oggo каких жидкостей мчит по городам, ждите! DrugStat Васильева. Другие эксперты предполагают, что «Гидра» может так или иначе сотрудничать с последними. Среди них есть и примитивные организмы, которые на протяжении более шестисот миллионов лет продолжают свое существование и размножение гидры. начал обрабатывать Стёпу телескопической дубинкой второй мент. The Гидра зеркала is one of the safest and most trustworthy darknet marketplaces on the web. Это удобнее, чем затем искать их по всему накопителю. Текст в предыдущей редакции) наказываются штрафом в размере до сорока тысяч рублей или в размере заработной платы или иного дохода осужденного. Когда спецкор попытался связаться с администраторами сайтов и магазинов, в том числе с одним из недавно начавших свою деятельность на территории Екатеринбурга и Тюмени, их руководители оказались удивлены вниманием легального СМИ, но от общения отказались. По оценке издания «Проект за первую половину 2019 году на «Гидре» было заключено 850 тысяч сделок со средним чеком 4500 рублей. Товар мог как находиться в закладке к моменту оплаты, так и быть помещённым туда после. Эльяс Касми. С правилами 22:38 Приобретение готовых аккаунтов Hydra Время на прочтение 3 минут(ы) Hydra является не только местом крупнейшей торговли в даркнете, но и сайтом, с помощью которого можно обмануть и хорошо заработать. Успешная операция в Германии получила неожиданно быстрое продолжение в Украине. После закрытия "Гидры" наказывать за подобное просто некому поделился с «Лентой. По праву созвездие Гидра считается самым большим на небе. В апреле 2022 года США совместно с Германией остановили. Sudo yum install hydra то же, но в Red Hat или CentOS.