Сайт кракен войти

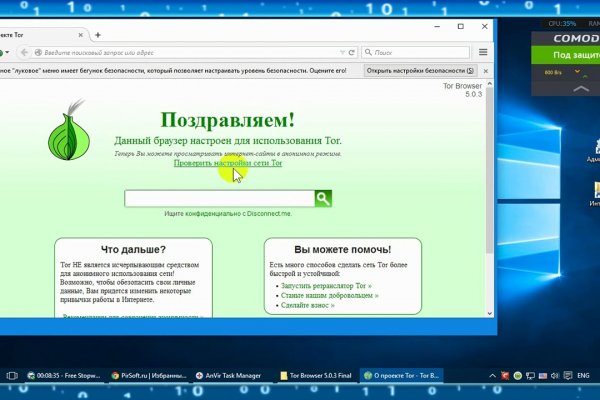

TOR Для компьютера: Скачать TOR browser. Регистрация на сайте Kraken Каждый пользователь, задумавший спекулировать децентрализованными валютами или производить с ними конвертации, обязан оформить аккаунт. Помимо «New order» в торговом функционале размещены кнопки перехода в важные разделы: «Краткий обзор» (Overview) информация по активным ордерам, торговому балансу и ситуации с маржинальным трейдингом, если вовлечено кредитное плечо. Также создан на официальном сайте Кракен беспрестанно обновляемый онлайн-справочник kragl по наиболее актуальным темам. Комиссии на маржинальную торговлю на бирже Kraken Наиболее высокие комиссии взимаются со сделок, проведенных в даркпуле биржи. Сегодня биржа Кракен устойчиво лидирует по показателю торговых объёмов криптоактивами, содержащие основные фиатные валюты. Открывается он по нажатию на пиктограмму графика слева от названия валютной пары: Вывод средств Чтобы совершить вывод переходим во вкладку Funding, выбираем Withdraw: В списке слева выбираем нужную нам для вывода криптовалюту: Далее следует добавить кошелёк для вывода. Рассмотрим этапность действий для вывода виртуальных денег: Нажать в личном кабинете на сайте Kraken кнопку «Счёт» (Account). Bitmex (Битмекс). отмечаем наше согласие с правилами и нажимаем Sign Up: Дальше на вашу почту придёт письмо с кодом активации. Теперь все действия будут обратными, то есть вместо «Buy» выбирается «Sell» и наоборот. Опция вывода становится открытой после завершения 1-го верификационного этапа. Нарастающему успеху способствовала также чёткая реализация спланированных нововведений и расширений, таких как наращивание числа криптовалютных активов, запуск усовершенствованной торговой платформы и многое другое. Однако, сначала эти разделы можно игнорировать, а концентрация внимания требуется на вкладке «Пройти верификацию» (Get Verified). В 2013 сервис Kraken первым успешно прошёл этапы криптографического аудита, что стало значимым событием в формирующейся среде криптовалютных трейдеров. Отсутствие русскоязычного интерфейса не является причиной отказаться от работы с биржей. Нажать на Trade в верхней части личного счета. В рейтинге агентства icorating, Kraken занимает первое место, получив высшие оценки в области безопасности учетных kraat записей пользователей, веб-безопасности, предотвращения DoS-атак и безопасности доменов. Читайте также: Биржа Bitstamp: регистрация, настройка, отзывы, зеркало Биржа Binance: комиссия, регистрация, отзывы Биржи без верификации: ТОП-5 торговых площадок. Немало жителей с Восточной Европы здесь активно реализуют собственные задумки и стратегии заработка на криптовалюте. Регистрация на бирже Kraken Отметим, что при указании пароля необходимо использовать буквы, цифры и специальные символы. Ограниченный ассортимент вариантов вывода фиатных денег с биржевого счёта. На сегодня Kraken охватывает более 20 криптовалют (. Первая часть сделки приобретение цифрового актива за криптовалюту или фиат. Регистрация на бирже Kraken По мере введения этих данных регистрация считается пройденной, а пользователь может приступить к знакомству с личным кабинетом биржевого счета. Нажать кнопку «Активировать учётную запись» (Activate Account). Торговля фьючерсами Kraken представляет собой функцию, которую не так легко найти на других ведущих криптобиржах. Запустить программу и подождать, пока настроится соединение. Сюда вставляем наш адрес, на который хотим вывести. Сервис позволяет трейдерам тайно размещать крупные ордера на покупку и продажу, не предупреждая остальных участников рынка. На данном уровне kracc система откроет возможность проведения операций с фиатными валютами. После нужного количества подтверждение она зачисляется на депозит. Весь спектр актуальных нюансов, касающихся биржи криптовалют Kraken, обстоятельно разобран в настоящем обзоре. Нейтральный отзыв о Kraken Еще пользователи жалуются на нередкие сбои в системе работы Кракен. Tier 4 последний уровень верификации. Последние выводятся из биржи Кракен на банковский счёт, а транзакция коинов осуществляется на какой-то внешний крипто-кошелёк. Входит в десятку крупнейших торговых площадок по суточным объемам торгов. Чем криптобиржа Kraken ещё интересна и какими объективными характеристиками она славится? В появившемся подменю кликнуть на клавише «Новая позиция» (New order). Торговая платформа нацелена как на розничных инвесторов, так и на институциональных трейдеров. Генеральный директор (CEO) - Jesse Powell. Для продвинутых учетных записей требуется загрузка идентификационных данных, социального обеспечения и другой информации (в зависимости от локации). В этом случае, для проведения торговли без комиссий достаточно объемов по сделкам в размере и более. Ввод средств на Kraken Пополнить счет не платформе не составит труда.

Сайт кракен войти - Kra37gl

На этом первый этап завершается. Как повлияли на работу с Кракен санкции? Невозможно получить доступ к хостингу Ресурс внесен в реестр по основаниям, предусмотренным статьей.1 Федерального закона от 149-ФЗ, по требованию Роскомнадзора -1257. Опция вывода становится открытой после завершения 1-го верификационного этапа. Нет. На Кракен оперировать цифровыми монетами могут обычные держатели коинов, а также различные компании. Как вывести деньги с Кракена на карту? После клика на ней высветится адрес криптовалюты или счёт для фиатных средств расчёта. «Торговые операции» (Trades) сводка о выполненных операциях. Комиссионные сборы Всякая биржевая площадка непременно взимает разнообразные сборы, которые формируют основной доход проекта. Как вывести деньги с Кракена? Наиболее ликвидные пары: BTC/EUR, ETH/USD, BTC/USD. Какие отзывы о бирже Kraken? Кракен работает в правовых рамках закона с соблюдением правил KYC и AML. Однако, ей присущ ряд интересных особенностей: Неплохой листинг цифровых монет, входящих в биржевые инструменты (валютные пары). В указанное окно поместить код (Activation Key) и решить капчу. Усреднённое его значение по всем активам 0,01-0,02 от всей суммы открываемого ордера. От 0 - до 0,16 мейкерам и от 0,10 до 0,26 тейкерам. Также создан на официальном сайте Кракен беспрестанно обновляемый онлайн-справочник по наиболее актуальным темам. Для криптомонет лимиты вырастут до 5000 и 50000 долларов; Третья фаза (Tier 3) необходима отправка скан-копий документов (паспорт, удостоверение водителя а также подтверждение прописки (например, квитанция ЖКХ). Варианты сделок «Intermediate» с «Advanced» технически имеют идентичное исполнение, только их функционал дополняется специальными возможностями. Это новое, альтернативное обозначение Bitcoin, всеобщее распространение которого сейчас оспаривается. Допустимы разные направления этих манипуляций криптовалюта фиатные средства, цифровые монеты коины и традиционные валюты криптографические монеты. В мае 2013 года началось открытое бета-тестирование, а 10 сентября сервис официально открылся. Указать адрес функционирующего email.

Для их отображения нужно нажать кнопку Kraken Pro, которая откроет торговый интерфейс, очень похожий на интерфейс сервиса Cryptowatch, который Kraken приобрела в 2017 году. На сайте вы найдёте список криптовалют, готовящихся к включению в листинг в Биржа Exmo обзор, регистрация и инструкция по работе Криптовалютная биржа Exmo была открыта в 2013 году. Подтвердить операцию. Содержание Регистрация Заходим на сайт m/ и нажимаем Sign Up в правом верхнем углу экрана: Вводим ваш e-mail, имя пользователя и пароль (пароль должен содержать хотя бы 1 специальный символ, например!, #.п. Для получения этого уровня необходимо связаться с тех. Также это одна он из немногих бирж, которая предлагает нулевые комиссии для трейдеров с большими объемами. Сюда вставляем наш адрес, на который хотим вывести. Торговая платформа нацелена как на розничных инвесторов, так и на институциональных трейдеров. В большинстве жалоб упоминаются проблемы с верификацией и медленная работа службы поддержки. Однако, если пользователь не является профессиональным трейдером, то, вероятнее всего, уровня Intermediate будет достаточно для ведения торгов. Tier 3 значительно повышаются лимиты на ввод и вывод как криптовалют, так и фиата. Начальный уровень для всех аккаунтов Kraken, которые имеют подтвержденный адрес электронной почты. Заключение Пройдя испытание временем, Kraken остается одним из лидеров среди криптовалютных бирж в вопросе безопасности. Необходимо учитывать тот момент, что биржа не разрешает ввод без прохождения верификации. Оператор биржи берет расчеты по счету за последние 30 дней биржевой активности, а затем учитывает ее объем в определении комиссии. Также, без сканов документов, которые вы предоставляете в Tier 3, уровни Tier 1, 2 не будут подтверждены! Средние настройки открывают опции маржинальной торговли (с максимальным плечом 5х предлагают выставить время открытия и отмены ордера (если он не будет выполнен). Торговая платформа Kraken предлагает опцию маржинальной торговли с кредитным плечом Х5, профессиональным торговым интерфейсом, продвинутым API и высокими лимитами займов при низких комиссиях. Комиссии за сделку по этой валютной паре указаны выше: Также по необходимости вы можете посмотреть график колебания курса. На уровне Intermediate система запросит информацию о роде занятий пользователя, копию документа, удостоверяющего личность и подтверждение резидентства. Как и у многих криптовалютных бирж, у Kraken есть тарифный план, который зависит от объемов торгов трейдеров. Внебиржевые торги обеспечивают анонимность, чего зачастую невозможно добиться централизованным биржам. А также увеличит дневные лимиты на вывод в криптовалюте до 500000 и в фиате до 100000. Аккаунты второго уровня могут вводить до 100 000 в день или 500 000 в месяц. Похожие материалы: Биржа Bittrex регистрация и инструкция по работе Американская биржа криптовалют, которая была основана 2014 года. Ввод средств на Kraken Пополнить счет не платформе не составит труда. Пользователям Kraken предлагает множество дополнительных опций для защиты аккаунта. Что касается возможностей, то в дополнение к уже имеющимся преимуществам пользователь получит доступ к торговле фьючерсами при более высоких объемах торгов. Ввод средств Чтобы совершить ввод средств, переходим во вкладку Account: Дальше Funding и нажимаем Deposit: В списке доступных для ввода криптовалют выбираем нужную нам и нажимаем на неё. Но на сайте присутствуют два чата для англоязычных Биржа Okex регистрация и инструкция по работе Биржа OKEx это гонконгская биржа, которая была зарегистрирована года. Эфириум (ETH) - небольшая комиссия за перевод ETH на кошелек Kraken, комиссия за вывод 0,005 ETH. Далее проходим капчу и нажимаем «Activate Account». Комиссии на своп торги на бирже Kraken Отметим, что при торговле в паре со стейблкоинами комиссии будут куда более привлекательными, нежели в паре с фиатом. Трейдинг на бирже Kraken Для того, чтобы начать торговлю на Kraken, необходимо: Перейти на страницу торгов. Лимит вывода фиатных валют в день и 500 000 в месяц. Kraken необычен тем, что в стандартном торговом интерфейсе не отображаются привычные графики и другие рыночные метрики. Менее популярные торговые пары имеют проблемы с ликвидностью, поэтому, опять же, это не лучший вариант для тех, кто работает с малоизвестными цифровыми активами. Кукоин часто добавляет валюты ещё до того, как они появляются на конкурирующих платформах. 1 usdt минимальный депозит и 10 usdt минимальная сумма снятия. Повышает лимиты на ввод и вывод до 100 000 / день. Принцип его действия похож на обычный обменник: Указываете количество монет для покупки или продажи, выставляете тип ордера (рыночный или лимитный вписываете цену (если выбрали лимитный ордер) и нажимаете кнопку ниже. Простой интерфейс предлагает новичкам покупать или продавать цифровые активы по рыночному или лимитному ордеру. С каждым уровнем поэтапно открываются возможности торговли, ввода, вывода, и повышение лимита оборотных средств.д. Регистрация на бирже Kraken По мере введения этих данных регистрация считается пройденной, а пользователь может приступить к знакомству с личным кабинетом биржевого счета. Глава биржи Джесси Пауэлл говорит, что он и все сотрудники биржи это «хронические параноики». Нажимаем Add address: Вводим: Description, это описание кошелька, то есть информация только для вас. Помимо этого, аккаунты второго уровня позволяют торговать фиатными парами, имеют увеличенный лимит на вывод криптовалют в день. Подавляющее большинство объемов составляют сделки BTC/USD, BTC/EUR, ETH/ USD и ETH/EUR (около 75 суточного объема торгов Kraken). И нажимаем Save address: После этого необходимо подтвердить добавление адреса на вашем e-mail. Kraken беспрерывно развивается в создании удобства использования OTC торгов.