Кракен драг

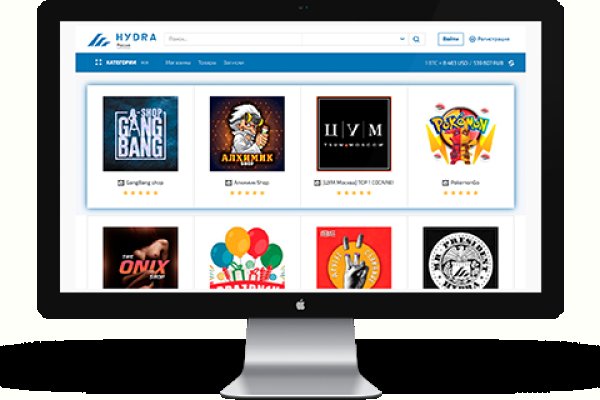

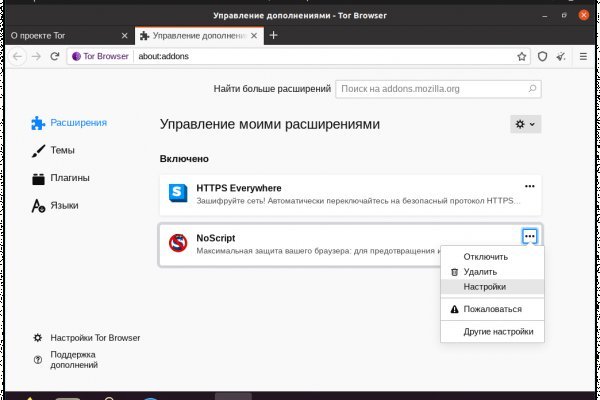

Речь идёт о крупнейшей площадке для торговли наркотиками и крадеными данными. Для более релевантной системы входа основные пользователи рекомендуют использовать при регистрации только данные введенные впервые. Пока пополнение картами и другими привычными всеми способами пополнения не браузере работают, стоит смириться с фактом присутствия нюансов работы криптовалют, в частности Биткоин. Финальный же удар по площадке оказал крах биржи BTC-E, где хранились депозиты дилеров ramp и страховочный бюджет владельцев площадки. Hbooruahi4zr2h73.onion - Hiddenbooru Коллекция картинок по типу Danbooru. Mega Darknet Market не приходит биткоин решение: Банально подождать. Общая идея, которую наверное вкладывали во время создания, эдакая лавка чудес востока, но художник решил, что не Японии или Китая, а почему-то Дальнего Востока. Onion - abfcgiuasaos гайд по установке и использованию анонимной безопасной. Топ сливы. Связь доступна только внутри сервера RuTor. Компания активно продвигает себя как сервис для доступа к онлайн-кинотеатрам Hulu и Netflix, а также сотрудничает c отечественным «Турбофильмом». Площадка позволяет монетизировать основной ценностный актив XXI века значимую достоверную информацию. Например, легендарный браузер Tor, не так давно появившийся в сериале «Карточный домик» в качестве средства для контакта с «тёмным интернетом без проблем преодолевает любые блокировки. Эти сайты находятся в специальной псевдодоменной зоне.onion (внимательно смотри на адрес). Есть закрытые площадки типа russian anonymous marketplace, но на данный момент ramp russian anonymous marketplace уже более 3 месяцев не доступна из за ддос атак. И ждем "Гидру". После осуществления регистрации для большей анонимности сайт работает на оплате двумя способами - это киви и криптовалюта. Underdj5ziov3ic7.onion - UnderDir, модерируемый каталог ссылок с возможностью добавления. Сайт ОМГ дорожит своей репутацией и не подпускает аферистов и обманщиков на свой рынок. Однако вряд ли это для кого-то станет проблемой: пополняется он даркнет максимально оперативно. Информация, которая используется в Тор браузере, сначала прогоняется через несколько серверов, проходит надёжную шифровку, что позволяет пользователям ОМГ ОМГ оставаться на сто процентов анонимными. Моментальный это такой способ покупки, когда вам показаны только варианты когда покупка мгновенная, то есть без подтверждения продавца. Onion - Acropolis некая зарубежная торговая площадочка, описания собственно и нет, пробуйте, отписывайтесь. Сразу заметили разницу? Форум Форумы lwplxqzvmgu43uff. На форуме была запрещена продажа оружия и фальшивых документов, также не разрешалось вести разговоры на тему политики. PGP, или при помощи мессенджера Jabber. Вам необходимо обновить браузер или попробовать использовать другой. Yandex проиндексировал 5 страниц. Основные html элементы которые могут повлиять на ранжирование в поисковых системах. Видно число проведенных сделок в профиле. Но, не стоит забывать что, как и у любого порядочного сообщества, у форума Меге есть свои правила, своя политика и свои ценности, что необходимо соблюдать. Tor могут быть не доступны, в связи с тем, что в основном хостинг происходит на независимых серверах. 2 Как зайти с Андроид Со дня на день разработчики должны представить пользователям приложение Mega для Android. Клиент, использующий форум не упускает прекрасную возможность быть в самом центре событий теневого рынка Мега. Присутствует доставка по миру и перечисленным странам. Подробнее: Криптовалютные кошельки: Биткоин, Ефириум, и другие малоизвестные кошельки Банковские карты: Отсутствуют! Так как система блокчейн имеет свои особенности, стоит это учитывать перед тем как пополнить баланс на Мега Даркнет. Piterdetka 2 дня назад Была проблемка на омг, но решили быстро, курик немного ошибся локацией, дали бонус, сижу. Показало себя заметно хуже. Фарту масти АУЕ! Встроенный в Opera сервис VPN (нажмите). Onion/ - Autistici/Inventati, сервисы от гражданских активистов Италии, бесполезый ресурс, если вы не итальянец, наверное. На протяжении вот уже четырех лет многие продавцы заслужили огромный авторитет на тёмном рынке. Клёво12 Плохо Рейтинг.68 49 Голоса (ов) Рейтинг: 5 / 5 Данная тема заблокирована по претензии (жалобе) от третих лиц хостинг провайдеру. Onion - Enot сервис одноразовых записок, уничтожаются после просмотра. Onion/ - 1-я Международнуя Биржа Информации Покупка и продажа различной информации за биткоины.

Кракен драг - Кракен это наркозависимость

Шапка: манго, питахайя 260. 270. Мы считаем, что лучше зарабатывать на расширении аудитории покупателей и предоставлении лучших предложений, а не на том, чтобы продавать дешевый хлам за высокий ценник! 1150. 450. Добавить Калифорния Японский майонез, авокадо, мясо камчатского краба 230. В ближайшее время постараемся проработаем доставку по странам СНГ. Добавить Канада Сливочный сыр, огурец, угорь, унаги соус, кунжут 255. Холодные роллы: тар-тар тунец, сегун, с раковой шейкой 1350. Холодные роллы: сегун. 1200. Добавить Омаи Филадельфия классик, канада, делюкс. Добавить Тар-тар тунец Лосось гравлакс, огурец, тобико, Шапка: тар-тар из тунца. Оплати заказ на любую сумму и 3 от стоимости товара вернется на твой лицевой счет в нашем интернет-магазине. Добавить С лососем 110. Добавить Приморский Японский майонез, креветка ботан, тобико, филе приморского гребешка 225. 480. 215. Мы не продаем ширпотреб! Добавить Pink Креветка темпура, спайси соус, соус васаби, кунжут. 250. Добавить Hot and cold Горячие роллы: америка, токио, асахи. Добавить С тунцом 110. Так как география покупателей давно вышла за пределы Нижегородской области в таком отдельном паблике появился смысл. Холодные роллы: чёрный принц, pink, магуро манго. Благодаря нашему уникальному подходу к работе мы смогли найти лучших поставщиков товара, со многими из которых у нас свои, уникальные только для нашей компании договоренности. 1500. 300.

Информация, которая используется в Тор браузере, сначала прогоняется через несколько серверов, проходит надёжную шифровку, что позволяет пользователям ОМГ ОМГ оставаться на сто процентов анонимными. Всё чаще, регулярнее обновляются шлюзы, то есть зеркала сайта. На данный момент этот шлюз является следующим http omgomgomsbrrruob5skzizpt7nhj5ho2yzn76jq7tckjjhxkedmghead. Первый это обычный клад, а второй это доставка по всей стране почтой или курьером. Для того чтобы войти на рынок ОМГ ОМГ есть несколько способов. Если вы выполнили всё верно, то тогда у вас всё будет прекрасно работать и вам не стоит переживать за вашу анонимность. На самом деле это сделать очень просто. Это позволяет расположить тёмный рынок во владениях данной площадки. Каждый день администрация ОМГ ОМГ работает над развитием их детища. Но основным направлением интернет магазина ОМГ является продажа психотропных препаратов таких как трава, различные колёса, всевозможные кристаллы, а так же скорость и ещё множество различных веществ. Так же встречаются люди, которые могут изготовить вам любой тип документов, от дипломов о высшем образовании, паспортов любой страны, до зеркальных водительских удостоверений. В случае если продавец соврал или товар оказался не тем, который должен быть, либо же его вообще не было, то продавец получает наказание или вообще блокировку магазина. Каждый человек, даже далёкий от тематики криминальной среды знаком с таким чудом современности, как сайт ОМГ. Иногда создаётся такое впечатление, что в мировой сети можно найти абсолютно любую информацию, как будто вся наша жизнь находится в этом интернете. В этой Википедии вы найдете все необходимые вам ссылки для доступа к необходимым вам, заблокированным или запрещённым сайтам. Есть три способа обмена. Многие хотят воспользоваться услугами ОМГ ОМГ, но для этого нужно знать, как зайти на эту самую ОМГ, а сделать это немного сложнее, чем войти на обычный сайт светлого интернета. Подборка Обменников BetaChange (Telegram) Перейти. ОМГ официальный Не будем ходить вокруг, да около. Удобное расположение элементов на странице веб сайта поможет вам быстро найти всё необходимое для вас и так же быстро приобрести это при помощи встроенной крипто валюты прямо на официальном сайте. Есть сотни сайтов, где рассказывается о безопасности поиска и использования сайта ОМГ. Основной валютой на рынке является bit coin. Таким образом, тёмный мир интернета изолируется от светлого. Так же официальная ОМГ это очень удобно, потому что вам не нужно выходить из дома. Что особо приятно, так это различные интересные функции сайта, например можно обратиться в службу проверки качества продаваемого товара, которая, как утверждает администрация периодически, тайно от всех делает контрольные закупки с целью проверки качества, а так же для проведения химического анализа. Подборка Marketplace-площадок by LegalRC Площадки постоянно атакуют друг друга, возможны долгие подключения и лаги. Сразу заметили разницу? Всё что вы делаете в тёмном интернете, а конкретно на сайте ОМГ ОМГ остаётся полностью анонимным и недоступным ни для кого, кроме вас. Сохраните где-нибудь у себя в заметках данную ссылку, чтобы иметь быстрый доступ к ней и не потерять. ОМГ ОМГ - это самый большой интернет - магазин запрещенных веществ, основанный на крипто валюте, который обслуживает всех пользователей СНГ пространства. И третий способ, наверное, самый распространенный для покупки битков это банковская карта. Настоящая ссылка зеркала только одна. Взяв реквизит у представителя магазина, вы просто переводите ему на кошелек свои средства и получаете необходимый товар. Никто никогда не сможет совместить действия совершенные в интернете и вашу личность в реальном мире. Например, такая интересная уловка, как замена ссылки. Ну а, как правило, вслед за новыми зеркалами появляются всё новые мошенники. Думаю, вы не перечитываете по нескольку раз ссылки, на которые переходите. Первый способ заключается в том, что командой ОМГ ОМГ был разработан специальный шлюз, иными словами зеркало, которое можно использовать для захода на площадку ОМГ, применив для этого любое устройство и любой интернет браузер на нём. Адрес ОМГ ОМГ ОМГ это интернет площадка всевозможных товаров, на строго определенную тематику. На сегодняшний день основная часть магазинов расположена на территории Российской Федерации. Всё что нужно: деньги, любые документы или услуги по взлому аккаунтов вы можете приобрести, не выходя из вашего дома. Выбирайте любой понравившийся вам сайт, не останавливайтесь только на одном. Сайт разрабатывался программистами более года и работает с 2015 года по сегодняшний день, без единой удачной попытки взлома, кражи личной информации либо бюджета пользователей. Такой глобальный сайт как ОМГ не имеет аналогов в мире.