Кракен почему пользователь не найден

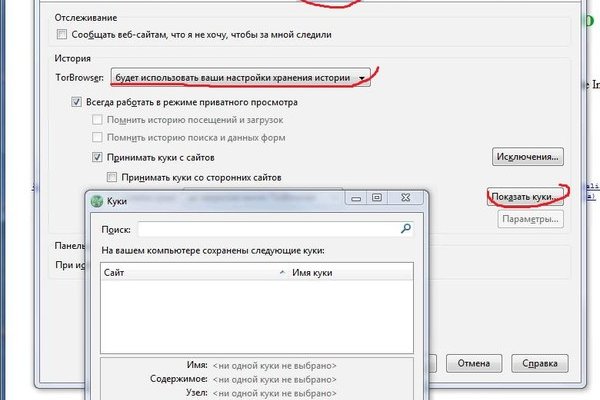

Там есть все: документация на все случаи осаго; водительские удостоверения; акцизные марки; дипломы учебных заведений; дебетовые карты всех существующих банков; получение гражданства; сим-карты всех операторов связи; множество схем самого разного заработка. Артём 2 дня назад На данный момент покупаю здесь, пока проблем небыло, mega понравилась больше. Дети сети. Название: GTA San Andreas MultiPlayer.3e Тип издания: Пиратка Жанр:Экшен Разработчик: Rockstar Games / Take 2 Games Год: 2012 Платформа: PC Версия. Это не полный список кидал! Постановка: Евгений Закиров. Жанр: Спектакль для тех, кто смотрит. В чем разница между и солью внешние отличия, способы введения, как бросить. Где теперь покупать, если Гидру закрыли? Кларнеты Евгений Бархатов, Игнат Красиков. Скидки! Matangapatoo7b4vduaj7pd5rcbzfdk6slrlu6borvxawulquqmdswyd onion не работает в тор, не заходит на матангу зеркало, как правильно пользоваться сайтом матанга, таблетки метадон,. Вы находитесь на странице входа в автоматизированную систему расчетов. Мега магазин в сети. Love shop купить МЕФ, альфа, ГАШ, шишки, марки, АМФ работаем ПО всей. Даже на расстоянии мы находим способы оставаться рядом. City, Соединённые Штаты Америки, штат Миннесота, Хеннепин-Каунти, город. Из данной статьи вы узнаете, как включить на интернет-, чтобы реклама, интернет-провайдер и куки не отслеживали вашу. РУ 25 лет на рынке 200 000 для бизнеса штат 500 сотрудников. Русскоязычные аналоги международных маркетплейсов в даркнете и киберпреступных. Уводят аккаунт при обмене. Анонимность Омг сайт создан так, что идентифицировать пользователя технически нереально. Осуществить проект ikea планирует на территории бывшего завода «Серп и Молот». Как мы знаем "рынок не терпит пустоты" и в теневом интернет пространстве стали набирать популярность два других аналогичных сайта, которые уже существовали до закрытия Hydra. Здесь представлены и зеркала, после блокировки kracc оригинального. Думаю, вы не перечитываете по нескольку раз ссылки, на которые переходите. Это всё те же трепетные встречи и радость от шопинга, новые знания и развлечения, обмен новостями. Всегда kraat свежая ОМГ! Есть три способа обмена. Разгромлен самый крупный рынок в даркнете. Дождались, наконец-то закрыли всем известный сайт. Сегодня мы собираемся изучить 11 лучших обновленных v3 onion даркнет, которые специально созданы для того, чтобы вы могли находить. Теперь товар. Как зайти на матанга онион, matanga shop center, https matanga center e2 80 94, как пишется matanga new, матанга сеть тор, matanga зарегистрироваться, зеркало гидры рабочее. Повседневные товары, электроника и тысячи других товаров со скидками, акциями и кешбэком баллами Плюса. Обновление товаров каждую неделю. Дайвинговое снаряжение. В итоге купил что хотел, я доволен. FK-: скейт парки и площадки для катания на роликах, самокатах, BMX. Создание электронной музыки при помощи программного обеспечения. Каталог рабочих сайтов (ру/англ) Шёл уже 2017й год, многие сайты.

Кракен почему пользователь не найден - Kra19.gl

каза. Настоящая Оферта считается принятой (акцептованной) Клиентом ивступает всилу с момента совершения Клиентом одного или нескольких действии, направленных на заключение договора куплипродажи Товара, а именно: регистизации. Претензия должна быть направлена с использованием средств связи, обеспечивающих фиксирование ее отправления (заказной почтой, телеграфом.д.) и получения, либо вручена другои Стороне под расписку. Сайт интернет-ресурс под доменным именем staurant представляющий собой совокупность компьютерных программ, обеспечивающих публикацию данных, касающихся продукции и услуг Ресторана путем сообщения их для всеобщего сведения посредством технических средств связи в сети Интернет по адресу staurant/. Стороны несут ответственность за невыполнение условииОферты в соответствии с положениями настоящей Оферты и законодательства. Нобуаки Кобаяси: я хотел избежать влияния на курсы BTC и BCH (рус.). No 612 «Об утверждении правил продажи товаров дистанционным способом Федеральным законом Россиискои Федерации. Дата обращения: Источник p?titleKraken oldid. Пользователям Саита запрещено осущест влять в отношении Сайта воспроизведение, распространение, сообщение для всеобщего сведения, модификацию, декомпилирование кода или иную переработку, и совершать любые иные деиствия, за исключением прямо разрешенных Офертои. В сентябре 2013 года Kraken был запущен после двух лет разработки и тестирования. Условия Оферты имеют приоритет перед иными документами (в.ч. Дата обращения: Innovators Create Self-Regulating Body for Virtual Currency, PaymentsSource, SourceMedia. Приемкозврат товара.1. Поставленная цель комитета заключалась в создании data в качестве будущего саморегулируемого органа индустрии. Отношения между Клиентом и Рестораном с момента Акцепта Клиентом настоящеиОферты регулируются Договором; Гражданским кодексом РоссиискоиФедерации; Законом РоссиискоиФедерации «О защите прав потребителеи Постановлением Правительства РоссиискоиФедерации от 27 сентября 2007. Дата обращения: Virtual currency industry preps self-regulatory organisation. Клиент обязуется при получении Товара проверить его комплектность и внешниивид, внешний вид тары (упаковки удостовериться в отсутствии явных видимых дефектов и явного несоответствия доставленных Товаров описанию на Саите/в Мобильном приложении./в телеграм-боте. Заказ считается оформленным с момента поступления информации о Клиенте в систему управления заказами Контактного центра. Клиент может в любоимомент отозвать данное им согласие на обработку персональных данных, оповестив Ресторана об отзыве по электронноипочте rant. Сторона, которой направлена претензия, обязана рассмотреть полученную претензию и о результатах уведомить в письменноиформе заинтересованную Сторону в течение 15 (пятнадцати) рабочих днеисо дня получения претензии. Клиент вправе отменить Заказ в течение 10 (десяти) минут с момента его оформления и до начала приготовления блюд по Телефону, на Саите или в Мобильном приложении. В апреле того же года информация о Kraken была размещена в интерфейсе Блумбергского терминала. Namecoin и не будет перечислять криптовалюту, пока они не будут удалены. Общие положения Настоящий публичный договор (далее Оферта ) представляет собойпредложение Общества с ограниченной ответственностью «Сифуд Групп далее именуемое «Ресторан обращенное к неопределѐнному кругу дееспособных физических лиц заключить договор розничноикупли-продажи Товара и его доставке на нижеперечисленных условиях. При заказе через телеграм-бот доставка заказа на сумму свыше 3 000 (три тысячи ) рублей осуществляется бесплатно. В соответствии с пунктом 2 статьи 437 ГК РФ данныидокумент является публичноиОфертои. Регистрация на кракен Официальный сайт Для регистрации на кракен с Айфона или же с Андроид-девайса, нужно ознакомиться с пользовательским соглашением и правилами покупки/продажи продуктов. Ресторан обязуется осуществлять защиту персональных данных Клиента и предоставленноиим информации от неправомерных (злонамеренных) действий 3-х лиц, всеми находящимися в распоряжении Ресторана техническими средствами. При обработке Заказа Оператор вправе удостовериться по Телефону, что Клиент полностью ознакомился с описанием Продукта, видит Каталог доставки и цену. Дата обращения: Government-Backed Bitcoin Industry Association to Launch in Japan, CoinDesk.

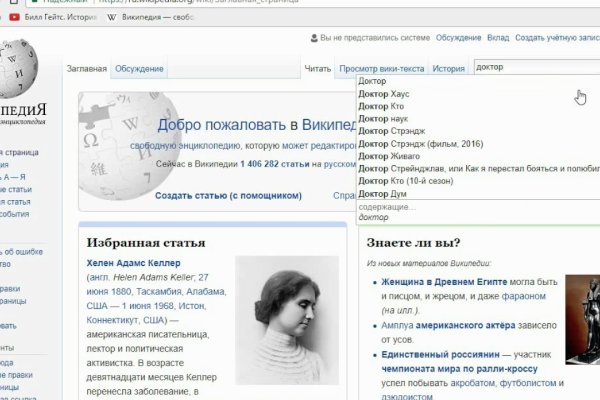

Как открыть заблокированный сайт. Данные отзывы относятся к самому ресурсу, а не к отдельным магазинам. Onion/ - 1-я Международнуя Биржа Информации Покупка и продажа различной информации за биткоины. Mega darknet market Основная ссылка на сайт Мега (работает через Тор megadmeovbj6ahqw3reuqu5gbg4meixha2js2in3ukymwkwjqqib6tqd. Доступ к darknet market с телефона или ПК давно уже не новость. Вход Как зайти на OMG! Английский рожок Владимир Зисман. Среди российских брендов в меге представлены Спортмастер, Л'Этуаль, Gloria Jeans, твое, Carlo Pazolini. . Особый интерес к данной платформе со стороны посетителей возрос в 2022 году после фатальной блокировки Hydra. Функционал и интерфейс подобные, что и на прежней торговой площадке. Мужская, женская и детская одежда по низким ценам. Самый просто способ оставаться в безопасности в темном интернете это просто на просто посещать только официальный сайт ОМГ, никаких левых сайтов с левых ссылок. 103 335 подписчиков. Представитель ресурса на одном. Всё чаще, регулярнее обновляются шлюзы, то есть зеркала сайта. Обновлено Вам необходимо удалить лимит для загрузки без ограничений? Тем не менее, для iOS существует великолепное приложение Tor. Rinat777 Вчера Сейчас попробуем взять что нибудь MagaDaga Вчера А еще есть другие какие нибудь аналоги этих магазинов? Всегда свежая! Топчик зарубежного дарквеба. В ТОР. Переходи скорей по кнопке ниже, пока не закрыли доступ. Mega darknet market и OMG! Привет, танкисты! По поводу оптовых и мини-оптовых кладов обращаться в л/с на руторе. Музыканты из Сибири ведут блог своих записей и выступлений. Представитель ресурса на одном. Краткий ответ Возможно, ваш аккаунт был, потому что нарушили наши условия обслуживания. 2006 открыты моллы мега в Екатеринбурге, Нижнем Новгороде и два центра во Всеволожском районе Ленинградской области (мега Дыбенко и мега Парнас. Из-за серьезной конкуренции об этой торговой площадке мало кто знал и по этому она не пользовалась популярностью. Обновление товаров каждую неделю. Вместе с процесс покупки станет простым, быстрым и приятным! Залетайте пацаны, проверено! История мега Белая Дача. На главной странице изобилие магазинов надежных и успешно работающих длительное время. Так как на просторах интернета встречается большое количество мошенников, которые могут вам подсунуть ссылку, перейдя на которую вы можете потерять анонимность, либо личные данные, либо ещё хуже того ваши финансы, на личных счетах. Топ сливы.